互金专项整治:7月15日前停止互联网平台与金交所违规业务 严禁增量并化解存量

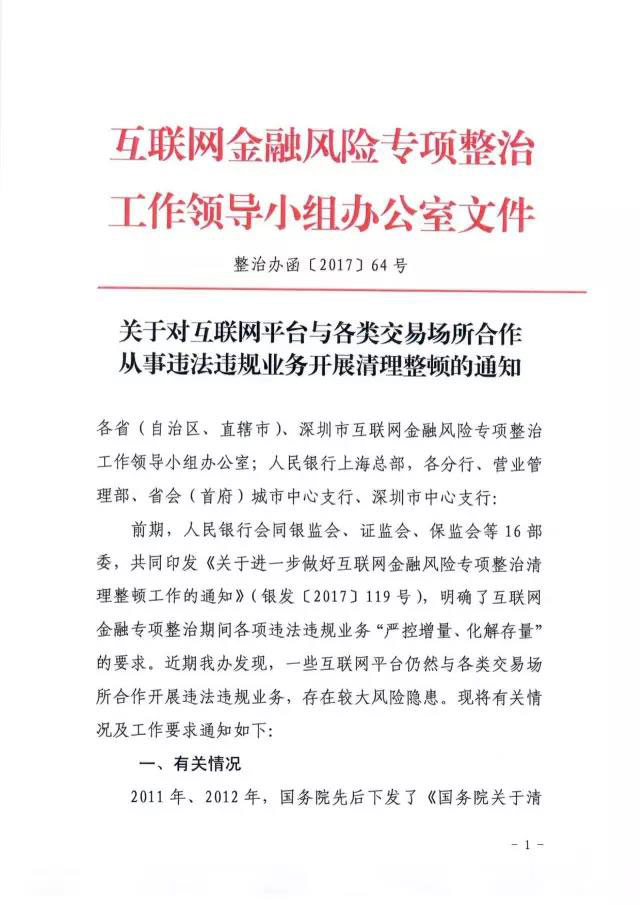

近日获悉,6月30日,互联网金融风险专项整治工作领导小组办公室下发《关于对互联网平台与各类交易场所合作从事违法违规业务开展清理整顿的通知》(整治办函[2017]64号,下文简称《通知》)。《通知》指出,互联网平台仍然与各类交易场所开展违法违规业务,存在较大隐患,要求于7月15日之前,停止互联网平台与各类交易场所开展涉嫌突破政策红线的违法违规业务的增量,并妥善化解存量。

严禁增量,化解存量

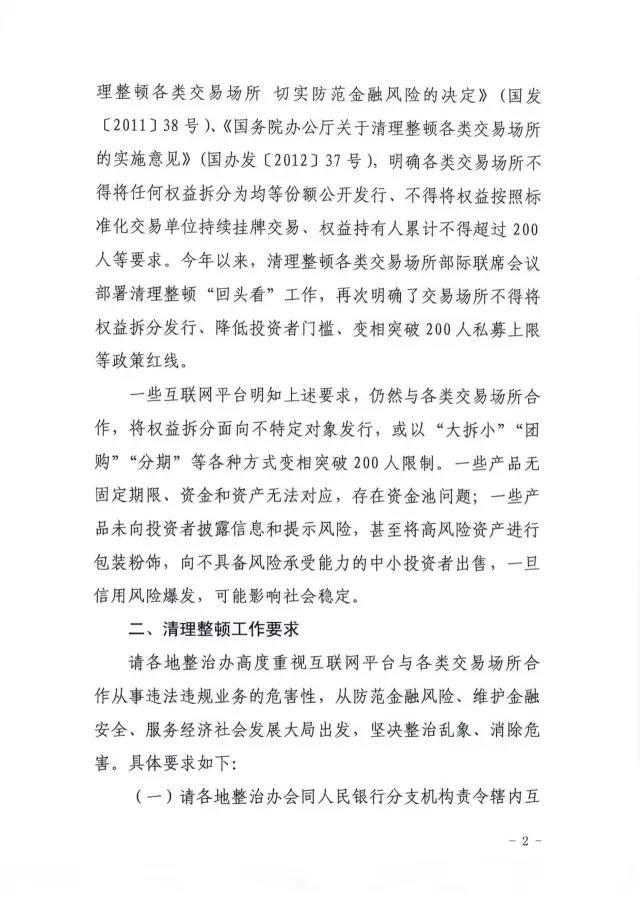

《通知》显示,2012年国务院下发《关于清理整顿各类交易场所的实施意见》(国办发[2012]37号),明确各类交易场所不得将任何权益拆分为均等份额公开发行、不得将权益按照标准化交易单位持续挂牌交易、权益持有人累计不得超过200人等要求,然而一些互联网平台明知上述要求,仍然与各类交易场所合作,将权益拆分面向不特定对象发行,或以“大拆小”“团购”“分期”等各种方式变相突破200人限制。

《通知》表示,存在的问题还有:一些产品无固定期限、资金和资产无法对应,存在资金池问题;一些产品未向投资者披露信息和提示风险,甚至将高风险资产进行包装粉饰,向不具备风险承受能力的中小投资者出售,一旦信用风险爆发,可能影响社会稳定。

《通知》对此提出五点措施:

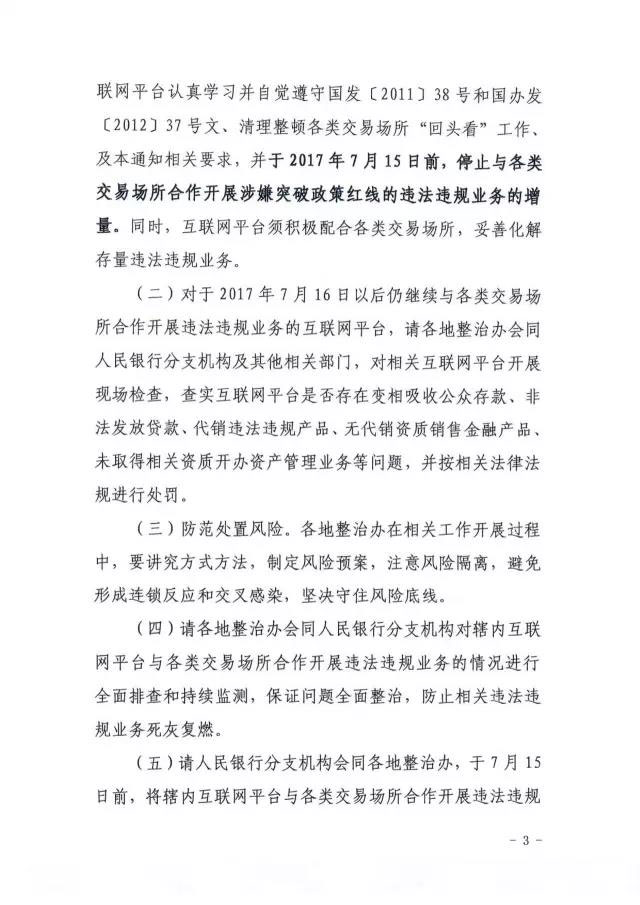

一是各地整治办会同人民银行分支机构,责令辖内互联网平台于2017年7月15日前,停止与各类交易场所合作开展涉嫌突破政策红线的违法违规业务的增量。同时,互联网平台须积极配合各类交易场所,妥善化解存量违法违规业务。

二是对于2017年7月16日以后仍继续与各类交易场所合作开展违法违规业务的互联网平台,请各地整治办会同人民银行分支机构及其他相关部门,对相关互联网平台开展现场检查,查实互联网平台是否存在变相吸收公众存款、非法发放贷款、代销违法违规产品、无代销资质销售金融产品、未取得相关资质开办资产管理业务等问题,并按相关法律法规进行处罚。

三是防范处置风险,各地整治办在相关工作开展过程中,制定风险预案,注意风险隔离,避免连锁反应和交叉感染,坚决守住风险底线。

四是各地整治办会同人民银行分支机构,对辖内互联网平台与各类交易场所合作开展违法违规业务的情况进行全面排查和持续监测,保证问题全面整治,防止相关违法违规业务死灰复燃。

五是人民银行分支机构会同各地整治办于7月15日前,将辖内互联网平台与各类交易场所合作开展违法违规业务清理整顿情况,报告全国整治办。报告内容需含与各类交易场所合作的辖内互联网平台名录、合作业务(产品)名称和情况、相关违法违规业务存量规模和增量停止情况。

“侨兴债”模式仍盛行

去年年底,“侨兴债”的私募产品通过蚂蚁招财宝拆分发售,通过拆分,这些私募债被兜售给了风险承受能力不对等的不合格投资者。具体而言,本金10亿元的侨兴债被分拆成14期“企业贷”,然后通过抵押变现功能,再包装成“个人贷”,拆分卖给投资者,金额最少的投资者才投资了不足千元,而私募投资的起步是100万元。3亿元私募债逾期违约之后,引起了轩然大波。

值得注意的是,这种玩法不仅仅招财宝有,BATJ(百度、阿里巴巴、腾讯、京东)等互联网巨头几乎家家都曾经有过,此外还有众多互联网金融平台效仿。

去年8月,《网络借贷信息中介机构业务活动管理暂行办法》发布,对P2P网贷进行“限额管理”,曾经动静不大的地方金融资产交易场所开始活跃。地方金融资产交易所作为信息中介和交易场所,开始承接P2P平台的“大单”作为底层资产,并将其拆分成小额资产转让给个人,包括很多不合格投资者,从而达到私募债“公募化”的效果。事实上,各地的金交所、金交中心、股交所、股交中心私募债、定向融资、股权质押、ABS等非标资产非常盛行,P2P借道融资早就不是新鲜事。

而这种模式早已被监管点名整治。1月9日,证监会清理整顿各类交易场所部际联席会议在京召开,证监会主席刘士余在会上明确指出,一些金融资产交易场所将收益权等拆分转让变相突破200人界限,涉嫌非法公开发行,将用半年时间集中整治,切实解决交易场所存在的违法违规问题。

附通知全文截图:

登陆

登陆