流量红利消失的下半场,携程、途牛们如何求变?

欢迎关注“创事记”的微信订阅号:sinachuangshiji

文/毛琳Michael

2016年后关于流量的焦虑几乎让所有行业感到不安:占用国民时间最多的微信也受到挑战,公众号从业者明显感受到打开率下降;电商公司纷纷调低业绩增长预期,几乎所有的从业者都传达出对流量的饥渴;百度关键词竞价在1年内上涨了6倍以上(第三方数据),同时越来越多的品牌发现增长见顶,即使有心投入更多的成本也根本花不掉,广告平台的用户容量已经趋于饱和。

对流量红利消失感受最为直接的,无疑是成立时间较长同时获客成本较高的行业。例如OTA行业,也是因为流量红利的消失,整个OTA行业在2016年出现了许多变化:

2016年1月,携程以1.8亿美元投资印度在线旅游公司MakeMyTrip;

2016年1月,穷游获得众信2500万美元投资,估值近30亿元;

2016年1月,途牛引入海航战略投资,金额为5亿美元;

2016年2月,驴妈妈获华策影视等8亿投资;

2016年4月,携程斥资30亿元战略入股东航;

2016年6月,艺龙完成私有化;

2016年6月,淘在路上宣布倒闭;

2016年9月,海航集团增持途牛至26.61%,成为第一大股东;

2016年10月,同程获得万达、携程、腾讯的10亿人民币投资;

2016年10月,携程完全控股旅游百事通;

2016年10月,阿里旅行改名飞猪;

2016年10月,同程旅游合并重组万达旅业12家线下旅行社;

2016年11月,携程14亿英镑收购Skyscanner(天巡);

2017年3月,去哪儿完成私有化;

2017年4月,去哪儿签约赵丽颖代言,OTA行业全部启用明星代言;

2017年10月,同程艺龙合并,筹备A股上市。

移动红利的高速增长过后,涨势艰难的渠道流量,日渐高昂的获客成本,是每个公司都在面对的问题,OTA行业该如何求变?

一、OTA之变:线上困局,线下渠道成为主战场

OTA也是第一代的互联网布局者,对于线上流量红利的消失有较为深刻的认知。携程和艺龙在1999年成立,比中国第一代互联网的门户成立仅晚了1年。同程成立于2004年,去哪儿成立于2005年,途牛成立于2006年,都拥有10余年的发展历程,也都是从流量红利的时代成长起来的。

在流量红利的年代,线下并不被OTA所重视,所以能看到以机场地推起家的携程曾经裁撤了地面销售,毕竟与线上红利相比,线下的人工成本实在太高而且天花板清晰可见。然而,风水轮流转,在人口红利消失后线下成为必不可少的渠道覆盖,这是一块全新的市场,成为必争之地。

此前,线下从来不是互联网企业追逐的渠道,小米曾经的兴起也是剥离了又重又累的线下渠道。而点评创始人张涛,在人口红利期回避BAT直接竞争时也说:“线下是脏活累活,只有它才有机会。市值95亿美元的58也是从线下的脏活累活干起来的。”

携程2016年控股旅游百事通,在后者5000多家二三线城市门店开展旅游业务,预计2017年拓展至6500家门店,2016年投资美国纵横、海鸥、途风三家批发商、地接社,增强渠道掌控力;同程在全国30个地级市建立运营中心;途牛已经开设180家区域服务中心;驴妈妈已经开设了100个线下子公司。

对于OTA来说,线下是全新的用户覆盖场景,也是增量市场。但也面临诸多困难,用户消费不仅与线上差异较大,更重要的是成本高昂,或降低企业盈利能力,这对于OTA来说是一个巨大的挑战。当然也有另外一种可能性,那就是互联网的降维攻击。互联网思维让传统企业摸不着头脑,传统企业+互联网是一个相对更困难的事情,而互联网线下拓展则是用户互联网+的模式,降维攻击可能会更为奏效,毕竟对于初触网的用户来说,线下渠道一方面代表了品牌保证,另一方面也给予了用户健全的售后体系,比如在小米之家遍地开花的同时,小米销量重回前五。

凭借着互联网+线下的模式,类似于OTA一站式的旅行服务也可以通过关联推荐和精准营销覆盖用户的全部出行产品,实现用户行前行、中行、后生命周期的全覆盖。这才是OTA对线下的期望,流量线上不够,线下来凑。

二、OTA之变:泛娱乐成为覆盖新客群的利器

OTA是一个重运营的低毛利行业,在很长的一段时间内营销相对更注重产出,而不是品牌传播或者产品定位,行业营销处于比较稳健的状态。但这在2016年后有了不一样的变化,最大的变化就是对泛娱乐营销的重视,可以说泛娱乐营销让OTA从产品特价型的促销,转变成了存在感的差异化营销。

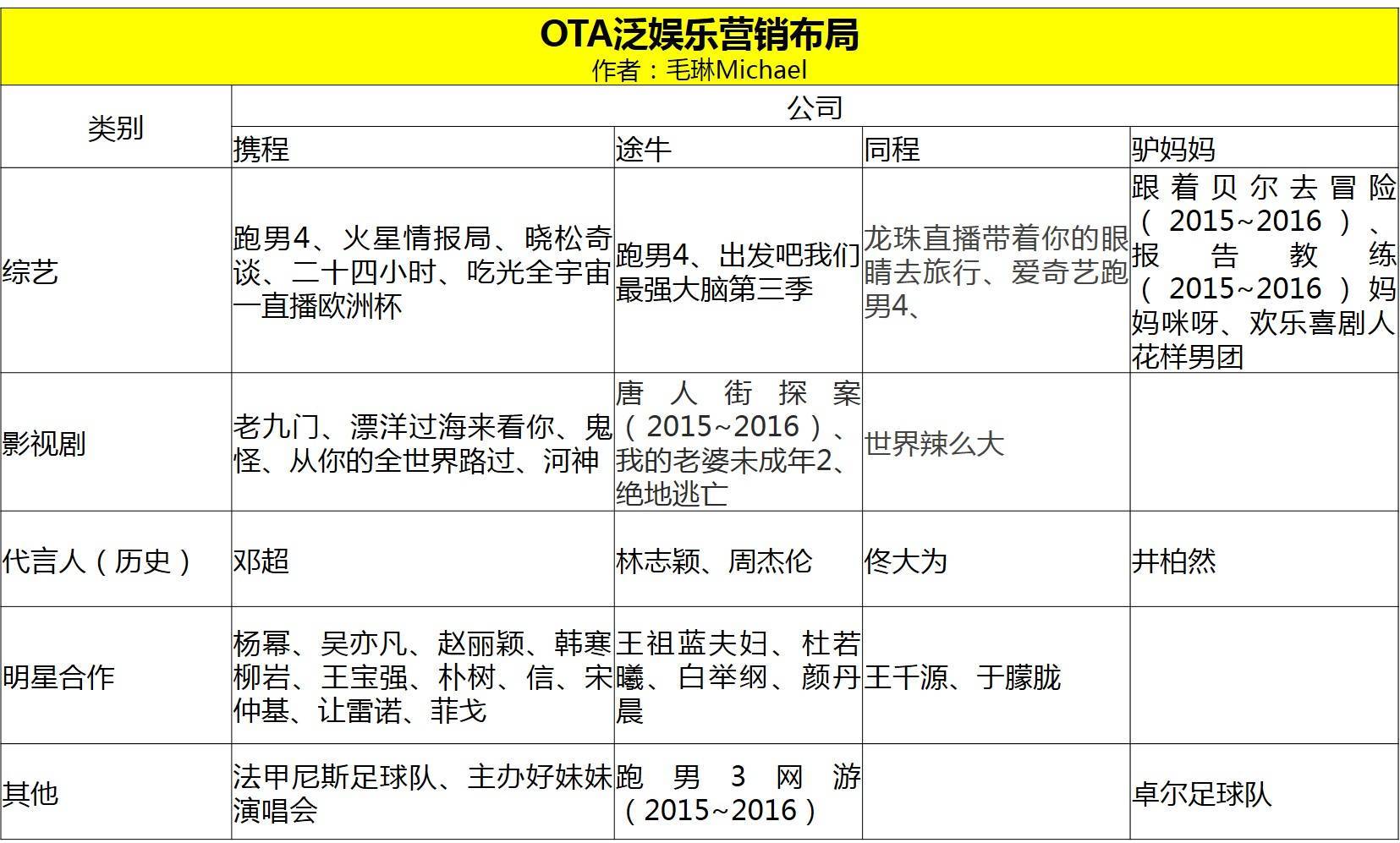

我们来看看2016年至今整个OTA行业的泛娱乐营销的差异:

从时间维度来看,2016年下半年娱乐营销明显加速。从类型维度上看,已经覆盖明星、综艺、演出等多个细分类别,几乎覆盖了主流的泛娱乐化类型。同时我们也可以看到,尽管OTA娱乐营销做得看起来红火,但还有相当的潜力可以挖掘。目前大多数OTA行业的娱乐营销还停留在消费明星影响力上,缺乏与产品的实际结合,稀缺性的衍生品鲜有特别突出的案例。

三、OTA之变:IP营销成为攻坚细分市场的利器

IP合作的价值已被证明,百草味抱抱果植入《微微一笑很倾城》首月即带来了1000万销量,阿迪达斯和侃爷的定制款椰子鞋,从官方定价的1699元被炒到上万元,而且还买不到。

OTA同样是一个具有极强IP属性的行业,也可以借势IP产生丰富的化学效应,驴妈妈CEO洪清华在接受媒体采访时,曾说过“要么IP重生,要么苟延残喘”,提出了IP最珍贵的理念。携程集团高级副总裁孙波也曾分享“IP化和程序化也是携程内容营销的大方向”这样的观点。

在流量急速枯竭后,只能覆盖更细分的目标市场,而这样的目标市场营销方式和泛市场营销存在差异。在旅行行业,我们看到很多《阴阳师》游戏玩家到晴明墓前留言说请保佑我抽SSR,很多看日漫的观众去日本圣地巡礼,也看到熊本展在国内参观者爆棚......

关键是针对不同的人群提供深度的IP整合方案,而不仅仅是浅尝辄止。但我们也看到,IP旅行目前仍然方兴未艾,还有很长的路要走,越来越多的中小定制旅行借此崛起,OTA行业借助IP与产品深度结合已经成为趋势。

四、OTA的不变:看似行业初定,但巨擘加速布局

虎嗅年度作者周鹏曾撰文《为什么说防火防盗防携程的旅游业其实是个大坑?》,其中指出:“携程就像社交领域的微信一样,基本上你们能做的只是点缀点缀,填填缝的角色而已。”在当时看来的确如此,特别是携程投资去哪儿之后行业看似一统,而在2016年之后行业却发生了更多的不确定性。

国内OTA风起云涌:海航入股并增持途牛;同程并购万达旅业,整合万达线下供应商;万达腾讯10亿元增持,同程估值暴涨至130亿元;驴妈妈获得丰盛10亿元投资;阿里去阿更名飞猪再度启程;新美大获得Priceline的注资;途家D轮+融资后估值已超过10亿美元......

国外旅行品牌也进入中国:Airbnb发布中文名称爱彼迎,并将中国投资增加1倍;Booking中国已有7个办事处;Tripadvisor联合同程推广出境游......

除了OTA行业外,其他巨头也蠢蠢欲动:滴滴已经在布局周边游,B站早就推出了日本旅游,京东也推出了旅游频道并战略投资途牛;唯品会早在2011年就成立了旅游事业部,推出旅游频道;小米已经开卖旅游保险……

在这个万亿的市场,看起来谁都可以分一杯羹。要知道Facebook已经领先Google,推出了酒店、餐厅预订功能。而随着国内市场的饱和,全球化是摆在OTA面前的难题,如何与Priceline和Expedia这样的巨头竞争,更是摆在国内OTA面前的难题。

所以在线旅行看起来行业初定,实际上这个行业还有越来越多的资本和巨头涌入,这个行业的竞争还远远没有结束,这可能也是国内OTA行业迫切需要在泛娱乐营销和线下营销上迅速布局的真正动因。

五、OTA的不变:毛利低,获客成本高

旅行行业是一个极低毛利的行业,而且竞争极为残酷,在这个行业里都是一群“二道贩子”——操着卖白粉的心,挣着买白菜的钱。

首先我们来看毛利,旅行行业主要的产品来自于上游供应商,比如航司、酒店、和线路定制供应商、景区,只有极少数的产品掌握在自己手里,其他产品全部受制于他人。这就导致OTA行业的毛利极低,比如旅游10%~20%的毛利,酒店也不过5%~15%,门票不过5%~10%。机票更是坑爹,现在基本0毛利,减去人工和技术成本,OTA行业的毛利低得吓人。途牛财报显示2016年全年毛利只有5.9%,去哪儿和艺龙的毛利约为佣金的70%,意味着佣金还有30%用于对用户的补贴。

其次获客成本高。旅游本来是低频消费,普通家庭平均每年3次左右的出行,所以旅游的获客成本很高昂,加之流量红利消失导致的竞争,OTA获客成本则更高,而且客单价处于不断降低的水平。执惠旅游CEO刘照慧曾表示:“现在OTA的平均获客成本约为2000元,这使得亏损成为OTA的普遍现象”。再对比途牛2016年全年财报,途牛每次客人出行亏损191元(包含老用户)。低频消费加上高昂获客成本,让OTA行业盈利艰难。

六、OTA的不变:线上营销仍然是主战场

尽管我们说流量匮乏,但流量匮乏的原因主要是:

流量红利消失,中国互联网人口到顶;

超级APP占用了用户大量时间,导致用户营销渠道变少;

用户碎片化,单一百度类搜索营销渠道已经消失,用户分散在不同的渠道。

我们能看出,线上营销仍然具有可挖掘和待挖掘的空间。超级APP已经具备营销的潜质,比如占用用户市场最多的微信,怎么在微信内拦截用户?用户碎片化的同时用户也标签化,比如二次元人群就集中在AB站,只要占领AB站用二次元的人群营销就可以影响用户,用户碎片化反而给予了品牌更多精准营销的可能性。

更重要的是,线上流量的匮乏反而使得企业注重精准营销,此前粗放的营销模式也能带来不错的效果,但现在已经行不通。特别是在OTA行业,用户的消费习惯差异极大,消费类别也差异极大,线上仍然是OTA营销的主战场,这是不可逆的事实。

在流量红利衰竭的大背景下,所有的行业都面临着寻找新的增长引擎,OTA也是一样。谁能在流量枯竭的背景下找到机会,更好地借助泛娱乐和IP营销提高效率,进入全新的增量市场和更细分的市场,提升品牌和服务,这些都将是左右OTA行业格局的关键。

登陆

登陆